降息倒计时,美债交易炙手可热。

其实,不光美债在等着降息,美股,也在等着降息。

为啥市场都如此热切地盼望着美联储降息?

降息可以降低融资成本,提振企业盈利,释放更多流动性……,整体上利于股市上涨。

然而,随着美国经济衰退隐忧浮现,此前持续走强的美股波动加大。

面对高点回调的美股,我们难免有很多顾虑:美股会调整多久?调整多深?长牛何时继续?值得参与吗?

本期“国别系列解读文章”,美股是主角。让我们一起看看,当下美股的配置价值怎么样。

从8月回调,看短期美股因何波动

在橡树资本霍华德·马克斯最新发表的备忘录中,他解释了美股近期出现回调的原因:

“在日本央行加息导致套息交易头寸平仓、美国失业率数据上升、巴菲特抛售苹果等三重打击之下,市场情绪发生了从乐观到悲观的逆转,由此引发了股市的大幅下跌。”

而这次市场的快速下跌及随后的迅速反弹,也让霍华德·马克斯再次感叹:

“是市场情绪,影响并加剧了市场的短期波动,而这个波动其实与基本面没有太多关系。”

正如马克斯所言,八月初美股出现暴跌,并不是因为美股真实的情况突然变糟,而是人们认为情况很糟糕。所以,才有了因为失业率上升引发的衰退担忧和股市急跌,转眼间,又被一连串更强劲的美国经济数据缓解,美股从低点回弹超5%(数据来源:Wind,数据区间:取自标普500、纳斯达克指数,2024/8/5-2024/8/30)

从8月这场波动中,我们能明显发现:美股涨幅积累较多之后,现在正处于对不确定性较为敏感的时候,就如企业财报公布、降息预期变化、美股大选变数等。

短期看,美股依然会受这些不确定因素影响。个别企业出现业绩不及预期,或者美联储降息预期不及预期,大概率会扰动投资者情绪,加剧短期波动。

降息来了,美股机会来了吗

如果已经做好了准备,那么眼下,什么决定了美股还值不值得投呢?

结论先行,只要大的周期背景没有变化,只要降息终会开启不会缺席,只要强势的经济基本面与企业盈利看不到逆转的迹象,只要AI带来的商业变革与效率提升仍是大势所趋,那么美股向上的趋势难言终结。

展开来看,美股中长期配置价值受降息周期和企业盈利影响。

1、预防式降息期间,美股或表现强劲

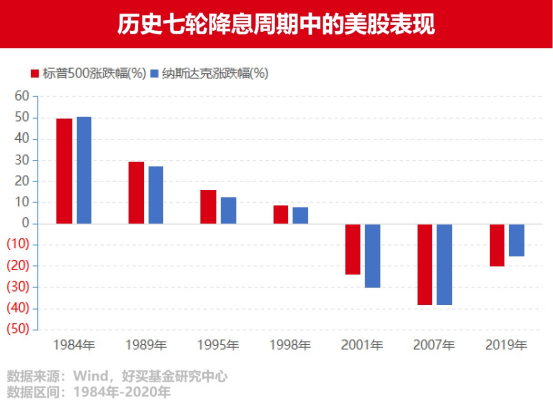

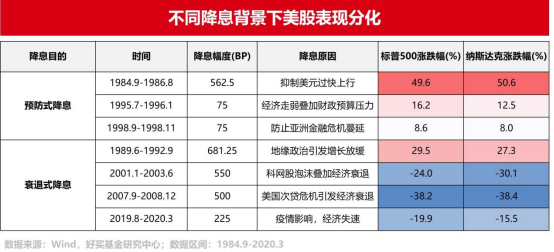

自上世纪80年代后,美国历史上曾经历了七轮降息周期。每轮开启降息的背景和目的不尽相同,美股表现也有所差异。

如下图,七轮降息里,有四轮是标普500和纳斯达克同步上涨了,而剩下3轮两者是同步下跌的。这样胜率仅有57%。

但若结合每次的降息背景,可以发现美联储的降息行为大致分为两类:预防式降息和衰退式降息。预防式降息通常是在经济数据尚未有明显恶化时,为了防范未来潜在风险而实施。衰退式降息则是为了应对经济衰退而采取的紧急补救措施,往往累计次数多、降息幅度大。

但若结合每次的降息背景,可以发现美联储的降息行为大致分为两类:预防式降息和衰退式降息。预防式降息通常是在经济数据尚未有明显恶化时,为了防范未来潜在风险而实施。衰退式降息则是为了应对经济衰退而采取的紧急补救措施,往往累计次数多、降息幅度大。

如下表,1984年、1995年和1998年采取的就是预防式降息。可以看到,如果经济基本面未有衰退,预防式降息期间美股均有较好的表现。

鉴于当前美国经济并未出现明显衰退信号,降息大概率为经济“软着陆”下的预防式降息,因此美股有较大几率能在本轮降息中受益。

鉴于当前美国经济并未出现明显衰退信号,降息大概率为经济“软着陆”下的预防式降息,因此美股有较大几率能在本轮降息中受益。

2、若企业盈利能为高估值“续费”,美股将获得强力支撑

近40年,美股的长期增长主要由企业盈利推动。据统计,指数成分股EPS(每股盈利)的增长与指数回报相关性高达0.66,即指数涨幅的66%都源于企业盈利的上升。

在经济放缓环境下,倘若美国企业,尤其是那些备受瞩目的科技龙头公司,能通过提升运营效率、推动创新或扩张市场等方式来实现较好的盈利增长,那么即便面临较高的市场估值,美股仍有可能得到强力支撑,并有望维持上升势头。

从目前数据来看,本轮美股科技板块的股价和业绩的匹配度相对较好,后续仍需关注AI业绩持续性。

总结以上,当前美股值不值得投有了答案。尽管美股已经积累了一定涨幅,短期走势可能会受到大选结果、企业财报公布等不确定因素影响,从而出现局部的冷热交替或风格切换。

但鉴于当前美股整体并未出现泡沫化迹象,也没有明显迹象表明企业盈利正在恶化,因此短期的市场调整可能是介入这个“牛长熊短”市场的良机。

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。