解密平台型对冲基金,如何做到规模业绩”双收”

#产品策略  2024-08-07 07:23

2024-08-07 07:23 false和false_-------{

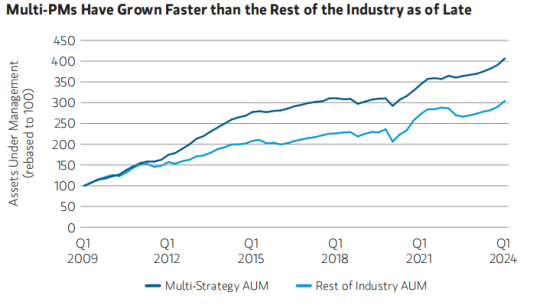

"contentId": "2918100",

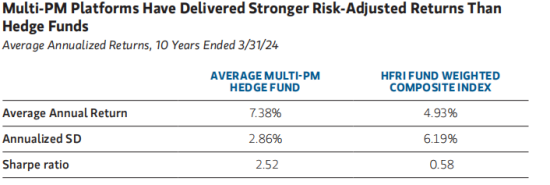

"title": "解密平台型对冲基金,如何做到规模业绩”双收”",

"reference": "好买香港",

"desc": "",

"publishTime": "2024-08-07 07:23",

"labelType": "",

"firstType": "产品策略",

"secondType": "",

"source": "好买香港",

"playTime": "5",

"content": "<link href=\"https://static.howbuy.com/css/hwcms/news/model/zxmb1.css\" rel=\"stylesheet\" type=\"text/css\" />\r\n<div class=\"zxmbWrap\">\r\n<div class=\"intro mt20r\">\r\n<div class=\"hms\"> </div>\r\n\r\n<p>提起海外对冲基金,大家一定对Millennium千禧年、Citadel城堡这些名字耳熟能详,作为全球知名的对冲基金,它们都采用了多投资经理共管(Multi Manager)的模式,也就是我们常说的平台型对冲基金。</p>\r\n\r\n<p>2020年以来,在宏观不确定性增加的投资环境下,<strong>平台型基金以其分散风险的属性吸引了大量资金涌入,规模进一步迅速增长。</strong>与此同时,<strong>平台型基金也收获了高于行业平均的历史业绩,在熊市中更是表现出了不错的正收益水平。</strong></p>\r\n\r\n<p>根据Morgan Stanley的最新报告,截至2024年Q1,对冲基金行业规模达到43000亿美金,其中有9940亿美金是多策略平台型基金管理,增速明显快于单PM(Portfolio Manager,投资经理)基金。</p>\r\n\r\n<p><img src=\"https://static.howbuy.com/upload/images/howbuycms/UserFiles/285ead6597873d272fd1b7303f9e5eae.png\" /><span style=\"color:#95a5a6;\">数据来源:Morgan Stanley,HFRI data. 数据日期:截至2024/3/31</span></p>\r\n\r\n<p>统计过去10年的平均收益率,平台型基金平均年收益率为7.38%,HFRI基金指数加权收益率为4.93%;夏普比率优势则更加明显,平台型基金为2.52,基金指数为0.58,这也得益于平台型基金提供了相对更低的波动水平。</p>\r\n\r\n<p><img height=\"185\" src=\"https://static.howbuy.com/upload/images/howbuycms/UserFiles/f000975b5f5a382e72c0e570abd2a758.png\" width=\"550\" /><span style=\"color:#95a5a6;\">数据来源:Morgan Stanley,MSIM AIP Hedge Fund Solutions. 数据日期:截至2024/3/31</span></p>\r\n\r\n<p>那么,<strong>多策略平台型基金究竟是怎么运作的,为什么能做到规模和业绩“双收”?</strong>本文我们就来聊聊,平台型对冲基金的特点。</p>\r\n</div>\r\n\r\n<div class=\"paragraph\">\r\n<div class=\"tag\"><span><b>01</b></span></div>\r\n\r\n<p><span class=\"red1 span-center\"><b>分散化投资</b></span></p>\r\n\r\n<p><span class=\"red1 span-center\"><b>多位基金经理“协同作战”</b></span></p>\r\n\r\n<p>平台型对冲基金,全称Multi-manager Platform Hedge Fund,是指那些雇佣多个基金经理团队,对公司总资金进行分仓管理的一类对冲基金。该模式不同于传统的靠明星基金经理单兵作战,而是<strong>强调去中心化,风险相对更加分散,同时也能够底层资源共享,发挥平台力量。</strong></p>\r\n\r\n<p>当市场遭遇不稳定的情况时,基金经理的变动率往往也会提高。传统的单经理基金策略,一旦这些核心人员离职跳槽,对基金的冲击往往较大。而平台型对冲基金弱化了对于单一基金经理的依赖,增加了应对此类风险的能力。</p>\r\n\r\n<p><strong>多数情况下,平台型对冲基金会投资于不同策略(Multi-strategy)的基金经理团队,</strong>一般包括基本面股票多空,股票量化,全球宏观,信贷相对价值,并购套利等策略,能丰富收益来源,降低整体波动。随着海外对冲基金的迅速发展,这一模式逐渐为越来越多的知名机构所采用。</p>\r\n</div>\r\n\r\n<div class=\"paragraph\">\r\n<div class=\"tag\"><span><b>02</b></span></div>\r\n\r\n<p><span class=\"red1 span-center\"><b>人才+风控</b></span></p>\r\n\r\n<p><span class=\"red1 span-center\"><b>核心竞争力的两大体现</b></span></p>\r\n\r\n<p>对于平台型对冲基金来说,<strong>人才是核心竞争力的重要体现。</strong>如何招募和吸引到更具市场竞争力的优秀基金经理至关重要。同时,对于管理团队的激励制度和淘汰机制,决定了公司能否留住有能力的基金经理,也能促使基金经理及研究团队持续学习,不断进化,保持自身竞争力。</p>\r\n\r\n<p>根据Goldman Sachs的统计数据,2023年平台型对冲基金的净新增雇员数量已经占据全球对冲基金总数的25%。相较于10%的AUM(管理规模)占比,可以看出,<strong>人才也正在往平台型基金聚集。</strong></p>\r\n\r\n<p>此外,平台型基金还具有规模效应,可以投入更多的资源在数据分析、交易条件和风险管理上。因此,<strong>对风险和交易的统筹管理能力,也是非常关键的。</strong>平台型基金普遍重视风控,拥有较严格的风控措施,从而确保在市场波动时能更好地控制回撤。</p>\r\n\r\n<p>根据MSIM Hedge Funds的统计数据,近十年以来股市下行的月份中,标普500指数平均跌幅为-3.83%,而平台型基金则是同期收获了0.48%的收益,<strong>在市场下跌中实现了逆势上涨。</strong>(数据截至2024年Q1)</p>\r\n\r\n<p>像是国内投资者较为所熟悉的千禧年、城堡、P72等全球头部量化机构,都采用了平台型多策略管理模式,有着较为完善的风险管理系统。而随着近几年市场对平台型基金表现出明显兴趣后,这些对冲巨头的容量逐渐稀缺,第二梯队的优质平台也开始展露头角,出现规模的快速提升。</p>\r\n\r\n<p>彭博社曾在2022年发布的文章中写道:“投资者们正把钱纷纷投向这些不依赖于下一个宏观投资天才或者选股明星,却拥有众多交易员/基金经理的基金中去。这些平台型基金几乎锁定了去年全球对冲基金行业所有新流入的资金”。 <strong>可见,多策略平台型基金,正逐渐成为对冲基金中不可忽视的一股力量。</strong></p>\r\n</div>\r\n</div>\r\n",

"audioUrl": "https://wechatapppro-1252524126.file.myqcloud.com/appWwzXhJ0E9219/audio_compressed/akgd8clzig26s1/akgd8clzig26s1.m3u8",

"hegui": "0",

"yyhcSwitch": "1",

"aiZjzxSwitch": "1",

"aiContent": "<h2>平台型对冲基金的崛起</h2> <p>全球知名对冲基金如Millennium和Citadel采用多投资经理共管的**平台型模式**,在宏观不确定性下吸引大量资金,规模迅速增长。根据MorganStanley数据,截至2024年Q1,对冲基金行业规模达43000亿美金,其中9940亿美金由多策略平台型基金管理,增速快于单PM基金。平台型基金平均年收益率为7.38%,夏普比率为2.52,表现优于行业平均。</p> <p>**平台型基金**通过分散化投资和多策略管理,降低风险和波动,吸引优秀基金经理,重视风控,确保市场波动时控制回撤。数据显示,股市下行时,平台型基金实现逆势上涨。随着市场兴趣增加,平台型基金逐渐成为对冲基金行业的重要力量。</p>"

}

来源:好买香港

数据来源:Morgan Stanley,HFRI data. 数据日期:截至2024/3/31

数据来源:Morgan Stanley,HFRI data. 数据日期:截至2024/3/31 数据来源:Morgan Stanley,MSIM AIP Hedge Fund Solutions. 数据日期:截至2024/3/31

数据来源:Morgan Stanley,MSIM AIP Hedge Fund Solutions. 数据日期:截至2024/3/31